|

|

看CFA考试复习上一页

财务报告与财务报表分析的区别

财务报告与财务报表的区别主要体现在服务对象及存在目的的不同。财务报告基本上是为股东而设的,监管当局规定凡是上市公司的财务报告皆必须通过审核过以确保其公正性、可靠性和全面性。而财务报表分析则是金融分析师或投资人在评估一家公司的表现及前景时所做的分析,CFA考试范围内将会介绍各种各样、从各方各面分析一家公司业绩的方法。

财务报表主要由损益表(Income Statement)、资产平衡表(Balance Sheet)和资本变动表(Statement of Owner’s Equity)组成。它们各有不同的作用,从不同的角度企图让股东对公司的运作及财政状况有良好的认知。

公司管理层有义务维持一个有效的内部管理系统来保证其财务报表的准确性。对在美国上市的公司来说,美国萨班斯-奥克斯利法案(Sarbanes-Oxley Act)特别要求一份关于公司内部管理、关于有效性评估方法的描述和声明在会计时限内有效的管理报告。

此外,财务年报还会附着一些用来分析的重要信息源,包括公司季度和半年度报告、股东委托书和新闻稿以及来自外部资源的关于产业和同行公司信息。

财务报表分析包含许多方法,最基本的方法是利用财务比率来分析公司在过去几年的发展、或与其它竞争公司及行业平均比率作比较,通过财务比率也可以展示一家公司商业策略的重要特征。因此,基金经理或投资顾问在筛选股票时不但会利用财务比率,更会将不同公司的财报拆分、重组(如建立统一度量财务报表(Common-size Financial Statement))并详细的分析它们。

另外,信用分析师则利用财务报表来评估其信用质量,其中关于公司信用度的指标包括其规模和差异性、运营效率、利润率稳定性和融资杠杆等。

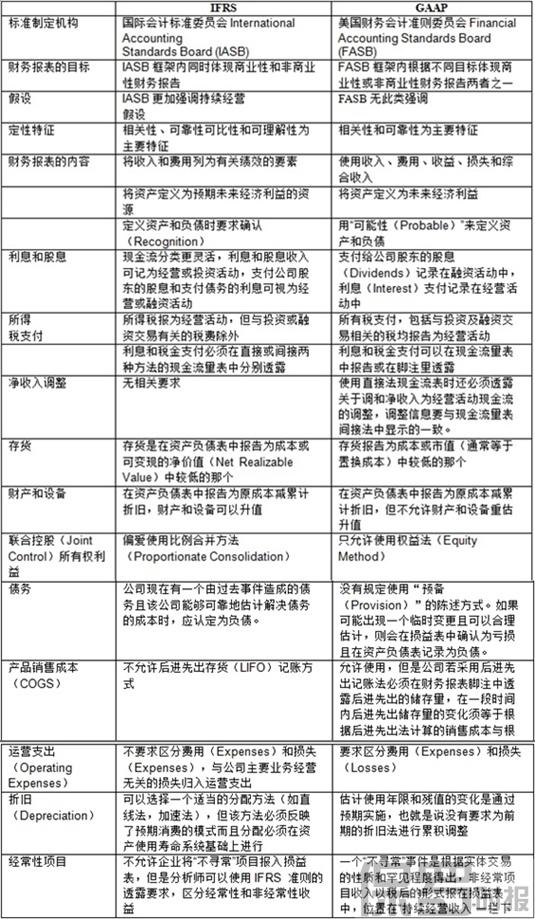

美国通用会计准则

看CFA考试复习下一页

|

|